積立NISAとNISA、どっちを選ぶ?投資資産運用を考える。

NISAはすでに2014年から始まっていて、私もフル活用させていただいております(今年分ももうすでに残り少ないです)。そして来年の2018年からは「積み立てNISA」がスタートするそうです。

スポンサーリンク

NISA(ニーサ)って何?

株や投資信託で生じた利益には、約20%の税金がかかります。例として、10万円の利益が出た場合は、2万円は税金として引かれてしまうのです。

しかし、このNISAを通して購入した株や投資信託(あらかじめ証券会社にNISA口座を開設して、購入時にNISA区分で購入した株や投資信託)は、購入時の手数料も0円で、税金も0%になるという制度です。

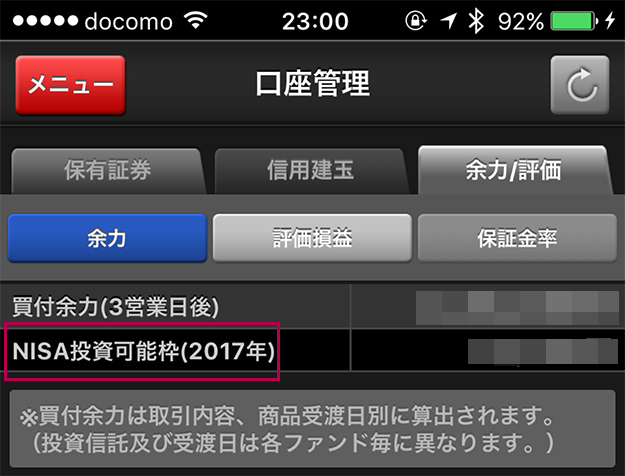

ただ、1年にNISA枠で投資できる額は120万円まで(2016〜2017現在)。当然、短期で売ったり買ったりするヘビーな投資家は、この金額は一瞬で振り切りますので、あくまでも投資初心者向け、かつ投資に興味を持たせるための商品なのでしょう。

- みんなにいいさ!|NISAとは、2014年1月から導入された「少額投資非課税制度」です。

要するにこの制度は、「銀行に寝かしとかないで投資して経済を盛り上げようぜオーライー!」という、日本国のお達しです(笑)。私も以前はネット定期から仕組み預金と、乗り換えては騙し騙し運用していましたが、いよいよもうダメだと思い、慌ててNISAを踏み台にして投資型にスタイルを変えました。

ちなみに、個人資産の運用を米国と比較すると、日本人は預金が53%、株式・投信が14%。一方米国では預金13%、株式・投信が45%と、国民性もあるかもしれませんが、日本では、比較的元本確保が好まれ、株や投信などのリスク金融資産での運用が進んでいません。

でも、今の日本で普通に預金してるだけでは、現在は良くても0.3%くらい、悪くて0.001%しか増えませんからね。これが投資になると、毎年3%や4%の配当金や株主優待など、数々の夢も膨らみます。

日米比較:リタイア後の夢や生活レベル

少し古いデータなのですが、2004年に日興コーディアル証券が『日米の55~69歳の主婦に聞く「リタイア後の生活費と資産運用」日米比較意識調査』レポートを発表しています。その中で、日本の主婦の4人にひとりが、リタイア後の生活について、「憂鬱だ」と答えたのに対して、米国の主婦の3人に2人が、リタイア後の生活について、「楽しみにしている」と答えています

また、当レポートでは、リタイア後の夢について、米国の主婦がリタイアを軌に夢の実現を図りたいと回答したのに対して、日本の主婦は、生活レベルの現状維持を答えています。日本の主婦は、現在の資産レベルからリタイア後には「ぎりぎり」「そこそこ」になりそうだと予想していると言えます。

画像は震災後に4〜5倍に跳ね上がったディズニーランド株、もといオリエンタルランド株 (4661)。株主優待のパスポートチケット目当てでとりあえずこの株だけ所有してる方も多い。初心者にはおすすめ株。

現在6千数百円ですから、とりあえず銀行に6十数万円以上ある方は、この株を100株持つと、毎年パスポートが1枚送られてきて、0.5%程度(税引き後2000円前後)の配当金が受け取れます。これが普通預金だと利息はたったの数円だけ。

- 第284回 オリエンタルランド株で学ぶ実践的基礎知識①ファンダメンタル分析をしてみよう | 楽天証券

- ついに買った!オリエンタルランドの株を買いたい人はこれを読んでください!詳しく書きました。|ゆーすけの欲求記

当然「投資」ですから元本の保証は一切ありませんし、「投資は怖い」という声もありますが、生活費を投じてまで短期で頻繁に売ったり買ったりのギャンブル性を求めずに、投資したい会社を選んで、できるだけ分散させながら中長期の運用をすれば、万が一最悪の事態が訪れたとしても被害は少なくなるはずです。

「株で一儲けしたい!」という気持ちが先行するとハイリターンを求めてハイリスクになります。「定期預金より全然いいっしょ」的な謙虚な気持ちでやるのがいいと思いますね。

まぁ、ギャンブル好きな方は思わずハマってしまうのも分かる気もしますが(笑)。特にオリエンタルランドなんかは比較的額が大きいので、100円上がっただけでも100株で10000円の利益が出ます。また元々ギャンブルではないので、寺銭がないぶんその辺のギャンブルよりは勝率は高いはず(証券会社の取引手数料と税金は発生するが)。

※寺銭(てらせん):賭博が行われる場合に、それが行われる場所を提供する者に対して支払われる金銭のこと。

→image via 図録▽賭事・ギャンブルゲームの控除率(テラ銭の割合)

宝くじ約55%(笑)。いまだにあれを並んで買う人の気がしれません(笑)。でもこれが売れなくなると日本がピンチになるので、売れる限りは煽りに煽って続けないといけないのですね。

国民の方から喜んで税金を納めに来る。税務官が取り立てる必要は全くない。そんな「夢のような」税金が存在する。「宝くじ」である。

「俺は3億円の夢を見たくて宝くじを買うんだ。しらけたケチをつけるな。第一パチンコなんかで3億円も稼げるわけないだろう!」

と短気な人に怒鳴られそうだが、確率的にはパチンコで3億円稼ぐ可能性の方が宝くじで当たるよりも遙かに高いのである。

話を戻して、2018年から始まる「積み立てNISA」と現行の「NISA」の比較は以下。

| NISA | 積み立てNISA | |

| 年間投資適用額 | 120万円まで | 40万円まで |

| 非課税運用期間 | 5年※1 | 20年 |

| 投資先 | 株・投資信託 | 投資信託※2 |

※1:ロールオーバーを利用すれば最大10年間

※2:投資できる商品に条件がある(予定)

積み立てNISAは年40万円までと少ないですが、基本的に長期投資を狙った制度なので、毎年40万円を20年間活用すると、非課税投資総額は最大800万円になります。

当然両方活用したいところですが、「積み立てNISA」と「NISA」の併用はできないそうで、最終的には一本化するという案もあるようです。いずれにしても、NISAもまだ始まって4年目、意外と食いついた人が少なく効果が薄かったいう声もある中で、いろいろ手探りなのでしょう。

そう、日本はなかなか動きませんよ。なんたって先進国としては極めて低い、いまだにスマホ率70%前半の国なんですから。悪く言えば情報弱者の多い国、良く言えば慎重な国。

ただ投資は、いくら余裕資金とはいえ身銭を切って行うことから、経済知識により強くなるというメリットもあり、資産運用スキルが格段に上がるという意味でも個人的にはおすすめですね(ちなみに本日の日経平均終値は大幅に下がって若干慌てた)。

よくわからない場合は手っ取り早くとりあえずNISA口座を作って、少額ではじめてみるのもいかがでしょうか。

- SBI証券(旧SBIイー・トレード証券:ネット証券最大手)-オンライントレードで株式・投資信託・債券を-

後は最近、東南アジア諸国への銀行投資も考えたりしております。「ヤモリ銀行」ですよ、奥さん。

↓ちなみに、こういう本を買って勉強してからやるよりも、実際にやっちゃってから勉強すると、吸収スピードはケタ違いになります(笑)。なんでもそうですね。