SBI証券のクレカ積立上限金額アップは結果的に改悪?

本日SBI証券にてこんなお知らせが届いておりました。

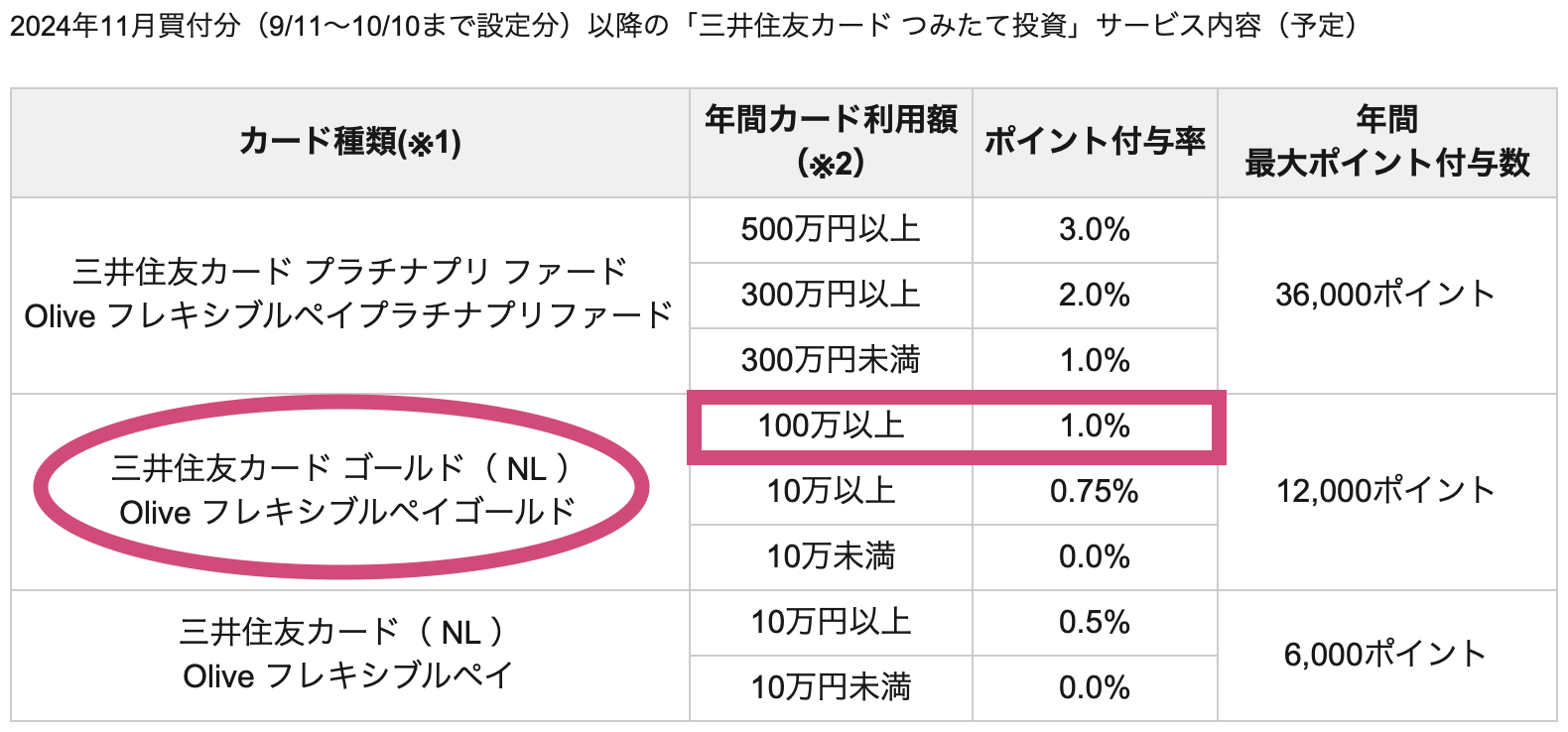

私は「三井住友カード ゴールド(NL)」での積立を行っていますので、今までは無条件で(←これが今回の肝)1%のポイントが付与されていました。

とは言えこの「三井住友カード ゴールド(NL)」もちょっとクセモノで、年100万円決済しないと年会費(5,500円/年)がかかってしまい、しかし過去1度でも年100万円の支払いを達成すると永久に年会費が無料となるちょっと特異なカードです。

これは「100万円修行」などと呼ばれていました。

関連記事↓

この度、年会費関連についての変更はないのですが、このカードを使って積立だけを行っている方にとっては改悪になるようです。

つまり、初年度だけ「100万円修行」をして年会費を永年無料とし、このカードを用いて1%バックの積立のみを行っている方です。

上の案内にはさらっと以下のような表がありました。

積立額上限が月5万円から10万円に引き上がるので、年間最大ポイント付与数が「12,000ポイント」になるのは当然なのですが(10万円✕12ヶ月✕1%)、年間カード利用額が「100万円以上」に満たないと1%にはならなくなるようです。

ということは、、、

毎年100万円修行が必要となる。

個人的には、このカードは100万円で「1.5%還元」となる高還元カードなので、毎年100万円まではこのカードを用いていることから特に支障はないのですが、上に書いたように「初年度に一度修行を終え、以降このカードは使わずに積立のみを行っている方」は、0%になってしまうので注意しましょう。

以上、今までは無条件で1%だったものが、2024年11月買付分より条件付きで1%(毎年100万円修行をする人のみ)となります。

今回の改定をまとめると、恩恵を受ける人は以下の人のみ↓

毎年修行してるし月10万全振りしちゃうぜオーライーー!

という人(笑)。

それ以外の方は改悪ということになります。

正直なところこのニュースは、月の上限が10万円になるという「朗報」より、毎年の100万円修行が必要となるという「改悪」のウェイトのほうが大きいと捉えました。きっと後者タイプの利用者が想定より多かったのでしょう。

しかしなんでもそうですが、良いところを大きく掲載して悪いところはしれっとぼやかす的な見せ方は仕方がないことかもしれませんが、ちゃんと確認しないと落とし穴は必ずありますね。証券会社も当然商売ですから。

企業というのは常にこういう見せ方をするので注意しましょう↓

↑そして今でもこういう広告が普通にある。

あわよくば、合法的に騙されるお客さんを狙っている広告。

そもそもここ10年の日本の銀行で、税引前であっても年1%の円金利が出せる銀行は存在しないということを知っていればこれ系の広告は鵜呑みにはしないのですが…。

それ以前に、銀行の広告に良いものなんて何ひとつありませんから〜(闇)。

ちなみに上の広告でいちばん大事なのは、上のほうの右側に小さく書いてある「3ヶ月もの」という部分であり、見た瞬間に以下のような計算をするかしないかは個人次第となります。

→ 年1%÷12ヶ月×3ヶ月-税20%=???

答え≒「0.2%」

ということは、この広告をわかりやすく言えば「10万円を預けてくれるなら、3ヶ月後に200円あげます!」というだけのものでした。100万円預けたって2,000円ですよ。でもこれでは広告としてインパクトに欠けるんですね。

世の広告類は、ここまで読み取ろうとすると騙される頻度は格段と減るでしょう(決して騙してるわけではないのですが、この紛らわしさは不親切極まりない)。

「いやいや、1年預ければ1%になるじゃないか!」と思われる方もいるかもしれませんが、こちらは「3ヶ月もの」とハッキリ書いてありますから、「3ヶ月後に強制解約」させられます。つまり、その後なんとなく面倒になって預け続ける人が一定数いる、ということも企業は計算済みなのですね。

その一定数とは何%くらいの計算なんだろう、と私はいつもそっちを考えます。ある程度の数字をプレゼンできなければ広告費の予算が出ませんので企業側はこの辺りも必ず用意周到に計算しているはず。この辺は、迷惑メールや迷惑電話などの詐欺案件に引っかかる人数を想定するのと大して変わりません。

自分は大丈夫と思っていても、携帯の意味不明なサービスとか保険類の付帯サービスとか、知らず知らず勝手に吸い取る商売は今ではどこにでも存在し、毎月何らかのお金を吸い取られている人も少なくはないんじゃないでしょうか。

ちなみに私は、サブスクは「アマゾンプライム」のみで、携帯料金は月500円です(本当は月1,078円ですが毎月いただく楽天ポイントでだいたいこのくらいになる)。無駄に吸い取られないよう徹底しています。

「よくわからないけどお金は払っている」という人ほど企業にとっておいしいお客さんはいませんので。

ところで、「新NISAはやったほうが良いのか?」という質問を今年に入って数件受けました。

私に言わせると、今その段階で悩んでいるというのはもはや完全に立ち遅れており、議論以前にNISAとiDecoをやらないという選択肢が私にはありません。

で、今書店に行くと関連書籍が山ほど積んであり(出版社側もブームに乗って小銭を稼ぎたいのでw)、私も何冊かパラパラ拝読しました。これらは単にNISAの始め方を学ぶには良いかもしれませんが、心構えや考え方などの根本論を学ぶにはきっと全てが内容の薄いものだと思います。

個人的におすすめなのは、今も昔もこの2冊のみ↓

話はひとまずこの2冊を読んでから。

NISAやiDecoを始めるということは、間接的でも投資家になるということを肝に銘じる。そのために最も必要なことは、NISAやiDecoの「仕組み」でも、チャートや指数を凝視することでもありません。

令和の現在、ほとんどの日本人はお金の教育を受けていません。

アメリカでは高校で教育を受けるそうですが、日本の多くの学生は税金の仕組みすら良くわからないまま社会に出ていきます。

そこでいきなり投資だNISAだと言われても混乱するのも当然ですが、根本論を知らずしていきなりテクニカルな部分から学び始めるのもまた疑問です。

WEBマーケティングで例えると、何ひとつ売れるものを持っていないのに、SEO対策でなんとか売ることはできないか的な発注と同等の稚拙さを感じます。

売れないものは、どんな手を尽くしても売れませんから〜

ちなみに私は、NISAなんてなくたって投資は死ぬまでやり続けます。なぜならこれも、仕事だからです。

「投資家に本当の利益をもたらすのは、企業の急成長ではなく永続である」(ジェレミー・シーゲル)

↓関連記事です。