今さら聞けない新NISA。つみたて併用可に。でもデメリットもちゃんと理解したい。

NISAって何?

税金がかからない投資。

我々は日本に住んでいる以上、配当金と株取引の利益は「ざっくり2割(20.315%)」の税金を持っていかれます。

投資をしていない人でも、これは銀行預金の利息などでも常に持っていかれるものなので、馴染みは深いんじゃないでしょうか。

ただ銀行預金利息はだいたい「数円」の世界なので、何割持って行かれようと気にしないかも知れません。しかし配当金や株取引の利益となると、数万円〜数百万円なんかも普通になってきます。

例えば1000万円を年平均5%で運用していた場合、年配当金は50万円となり、無条件で引かれる2割の税金は約10万円。数円で気にならなかった税金も、このくらいの額になってくると途端に気になるようになってきます。

それを回避するために、

「税金いらねーからオマエら経済回せオーライ!🎉」

と国が用意した制度がNISA。

ちなみに、今日本でNISAを利用している人は約1,200万人。総人口の10人に一人です。内訳としては20〜30歳のミレニアル&Z世代が急激に増えており、これは心強いですね。

参考:NISA口座開設・利用状況調査結果 (2022年6月30日現在)について|日本証券業協会

どうやれば使えるの?

銀行口座と同じように証券口座を開き、その中にNISA口座を開きます(NISAに関してはどこの証券会社も大きく扱っているのでここで迷わないはず)。

証券会社に迷ったら、まずはSBIか楽天の2択。てか両方でも良い(NISAはどちらかでしか使えないが)。ここならアプリやポイントバックも充実しているし、何より時代感度の高さが大きなポイント。

それで、何かに投資する際に「預かり区分」を「NISA預り」にすればそれだけでOK(上の画像はSBI証券の場合)。

ただし現在のNISA上限は120万円のため、例えばオリエンタルランド(現在195万円)などは限度額オーバーでNISAでは買えません。

新NISAって何よ?

2014年から始まったNISA制度ですが、2018年には「つみたてNISA」というのも加わりました。で、その2つが2024年から大きく強化されます。

2023年まではこうです↓

| 2023年まで | 一般NISA | つみたてNISA |

| 一般とつみたてはどちらかしか使えない! | ||

| ①年間投資限度額 | 120万円 | 40万円 |

| ②有効期限 | 5年 | 20年 |

| 最大投資額(①×②) | 600万円 | 800万円 |

それがこうなる↓

| 2024年から | 一般NISA | つみたてNISA |

| どっちも使える!!!! | ||

| 年間投資限度額 | 240万円 | 120万円 |

| 有効期限 | なし! | なし! |

| 最大投資額 | 1200万円 | 一般と合わせて1800万円まで |

どっちも使えるようになるので、フルに使うと年間360万円までNISAで突っ込めます。

で、簡単に何が良くなったの?

まずは「どっちも使える」ようになったことと、限度額が大幅に上がったこと。

そして、上の表ではあえて「有効期限」と書きましたが、今までは保持期限がありました。例えば一般NISAは「5年」ですから、そのまま5年が経つと、以下3つの選択に迫られたのです。

①売っちゃう?

②NISAやめて普通の口座に移す?

③もう5年延長する?

③の延長を「ロールオーバー」と言います。ロールオーバーの欠点は、そのロールオーバー分の金額が翌年の限度額(120万円)から引かれてしまうこと。

例えば株価が12,000円だったとすると、100株で120万円ですから、これをロールオーバーすると、翌年の限度額が0になって翌年はNISAが使えなくなっちゃうという厳しいものでした。

この有効期限が撤廃されたのは大きいです。しかし最大投資額は決められているため、その中で運用しなければいけないのは変わりません。

例えば新NISAで「一般NISA」を240万円の限度額いっぱいで使った場合、5年で最大投資額(1200万円)に達するのは同じです。

ただ余裕が出た分、選択の自由度は広がりました。

あとロールオーバー時の細かい欠点ですが、12月中旬現在、すでに来年度のNISA枠(120万円)が使えるようになっているはずなんですが、何らかのロールオーバーがあった場合は上の画像のように「RO申込中」となって事務処理が行われているため年が明けるまでNISAが使えなくなります。これは地味にイタイ。

NISAの大きなデメリット

さて、非課税投資で良いことずくめに見えますが、こ慣れて来るとある壁にぶつかります。何事もうまく行けば良いのですが、投資ですから損失を出してしまうこともあるわけです。

そんな時、通常はその損失もうまく活用する方法があるのですが、、、

NISA最大のデメリットは、損失を出してしまった時に「損益通算ができない」ということ。

ある程度お金を回すようになってくると、やはり2割の税金は大きく響いてきます。そこでその税金を取り戻すためにわざと損を出していく合法テクニックが存在するわけですが、NISAを使った投資分は、どれだけマイナスになっても税務上「損」として扱ってもらえず、税金を取り戻すアイテムにはならないのです。

さすが日本国が用意した制度、いやよく考えてられますよ。

以前詳しく書きました↓

でも、これは最初のうちは考えなくても良いかも知れませんね。最初は投資額も少ないはずですし、税金の2割もさほど気にならないでしょう。そもそもNISAだけならその2割すらかかりませんし。

慣れてきて、利益が出まくって困ったときに初めて慌てれば良い。

メリットもデメリットも全部ひっくるめて細かく勉強するとなると、投資を始めるまでに膨大な時間がかかって、これは逆に機会損失になります。かつ、やらないとわからないことが多いので、やるんであれば、おっかなびっくりやりながら慣れるのが最も賢い方法です。

失敗は、絶対しますから(笑)。でもそれ以上に成功すれば良いだけです。

実は損失者は結構多い?

上は約3年前のSBI証券のNISAランキングです。

概ね、優待や配当が良い銘柄、すなわち、当時雑誌やテレビで良く取り上げられていた銘柄に偏っていたのが見て取れますが、3年経った今、果たしていかがでしょうか??

配当が良いとは言え、配当で賄えないほどに残念なのもゴロゴロしています。

でもまだこの辺なら良いかもしれません。昨年はここに「原油」や「レバナス」が入って来たのは個人的に驚き、今や目も当てられないでしょう。レバナスなんかはマイナス50%以上になってるはず(これが損益通算できれば最高なんですが)。

長いスパンで見ると、射幸心を煽る雑誌やテレビなんかの情報は何の役にも立たないということも学べます。これらは言わばエンターテイメントですからね。このNISAランキングもあくまでも「流行り」を象徴するもので、長期を基本とするNISA投資には向かないことのほうが多かったりもします。

「流行り物、流行ったときにはもう下り坂」

「上がるか下がるかなんてわからない。だからせめて配当を非課税にして、なるべく有名企業で底堅そうな高配当へ」と考えるのも第一感。

もちろんこれはこれで良いと思いますが、しかし5年が経過し、本当に良かったのかと言えば過去の自分の例としてはそうでもないことのほうが多かったです。

<高配当を目的とした投資例>

120万円で配当が5%だった場合だと、年間配当は60,000円で、内非課税となるのは2割の12,000円分。これが5年続いたとしても非課税分の合計は12,000円×5年で6万円にしかなりません。

<成長差益を目的とした投資例>

例えばS&P 500の場合だと、過去5年で1.96倍に成長したので、上昇益は+115万円。ということは非課税分の合計は23万円になりました(あくまでも過去5年のみでのお話であり、未来はわかりません)。

ご利用は計画的に。

おまけ:iDeCoは拡充しないの?

iDeCoは投資するだけで「所得控除の対象」になりますからね。こちらは政府も渋るんじゃないでしょうか。

ちなみにiDeCo利用者はまだたったの200万人です。

こちらは、そもそも普通に年金払ってない奴は登録できず(いまだ30%以上もいる)、さらに60歳になるまで引き出せないとか、引き出す際に税金がかかるとかでいまいち響かないのかも知れませんが、個人的には、ほぼつみたてNISA同様に投資でき、かつ所得控除にもなるので(←とにかくこれがデカイ)フル活用しています。

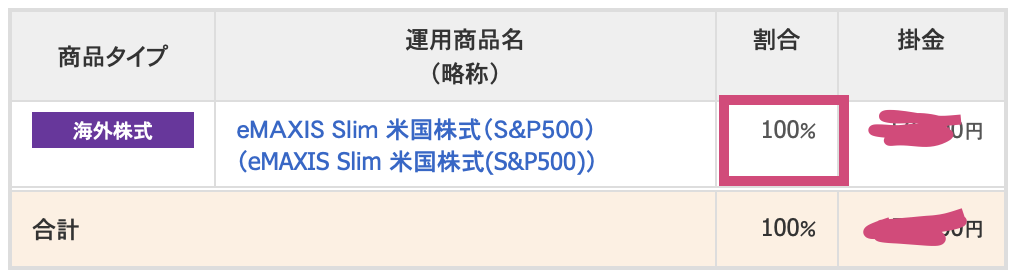

その内訳は、S&P500に100パー全フリ変態策でw(←オススメはしません)

そう、こうなるともう私の人生はアメリカ次第w

関連記事です↓