JAL、日本航空の株は買いどきか?減益減便で配当利回りは驚異の6.35%に。

写真は、引き出しから出てきた13年前の「サキトク」ですよ。破綻直前の、頻繁にロゴマークが変わってた「ノリノリバブル期」のときのもの(笑)。

オークションで売れるかな?折り目は一切なく保存状態は最高です(笑)。

もう20年近く前ですが、JALカードの特典でもらった客室乗務員のテレホンカードが、ヤフオクでえらい高値で売れたことを思い出しました。

さて、今日は一日時間があったので、興味があったJALについてずっと調べておりました。

スポンサーリンク

今まで、空運関連にはどこかしら投資したかったのですが、タイミングが計れずのまま今回の大暴落を迎えております。

で、どうしてJALか、なんですが、単に今までの利用歴が圧倒的に多いからという理由。ANAは数えるほどしか利用したことがないかも(たまたまな要素が大きいが)。

就職人気ランキングはどうか?

この部分、参考程度ですが個人的に必ず確認しています。というのは、人気企業にはそれなりの優秀な人材が集まる分、未来に投資する長期投資家にとって比較的希望が持てるからです(という自己満足)。

東洋経済オンラインの就職四季報では第3位(ちなみにANAは1位。6位の伊藤忠、10位のオリエンタルランドも見逃せぬ)。

- [参考] 速報版!大学3年生が選ぶ「就活人気ランキング」 ANAの首位不動、上位は出版や総合商社目立つ | 就職四季報プラスワン - 東洋経済オンライン

キャリタスでは第9位(ANAは6位)。

- [参考]【総合】2020年卒 就職希望・人気企業ランキング|キャリタス就活2021|新卒・既卒学生向け就職活動・採用情報サイト

その他、「楽天みん就」では第9位、「日経マイナビ」では文系総合部門で第5位。

どこも概ねベスト10圏内で、人気という意味では申し分なし。

ただ、総合的には人気は常に全日空(ANA)の方が一枚上手なんですね。この辺はまぁ、10年前に一回破綻しているからでしょうか。あとは単にブランド力か。いずれにしてもどっちもどっち。

収益性や剰余金を比べると、ANAよりもJALの方がうまい経営ができているようです。という意味でも個人的にはJAL推しですかね。

過去の推移を確認

上は過去10年チャート。

JALは2010年に破綻していますので、それから2012年7月の再上場までのチャートはありません。

今回の暴落は置いておいて、2018年からは旅客需要と貨物需要が下火になってきているため、完全な下降トレンドに突入しておりました。これが今まで投資に踏み切れなかった理由です。

特に昨年2019年は、日米ともあれだけ無双状態だったにも関わらず、です。

3,000円切ったら考えようと思っていた矢先、3,000円どころか、2,000円を切ってしまったのが今。とうとう再上場時と同水準の、初期投資額が20万円を切ってしまいました。

もちろん願ってもないチャンス到来ではあるのですが、果たして今株主になれるのか?!となると少し話が変わってきます。

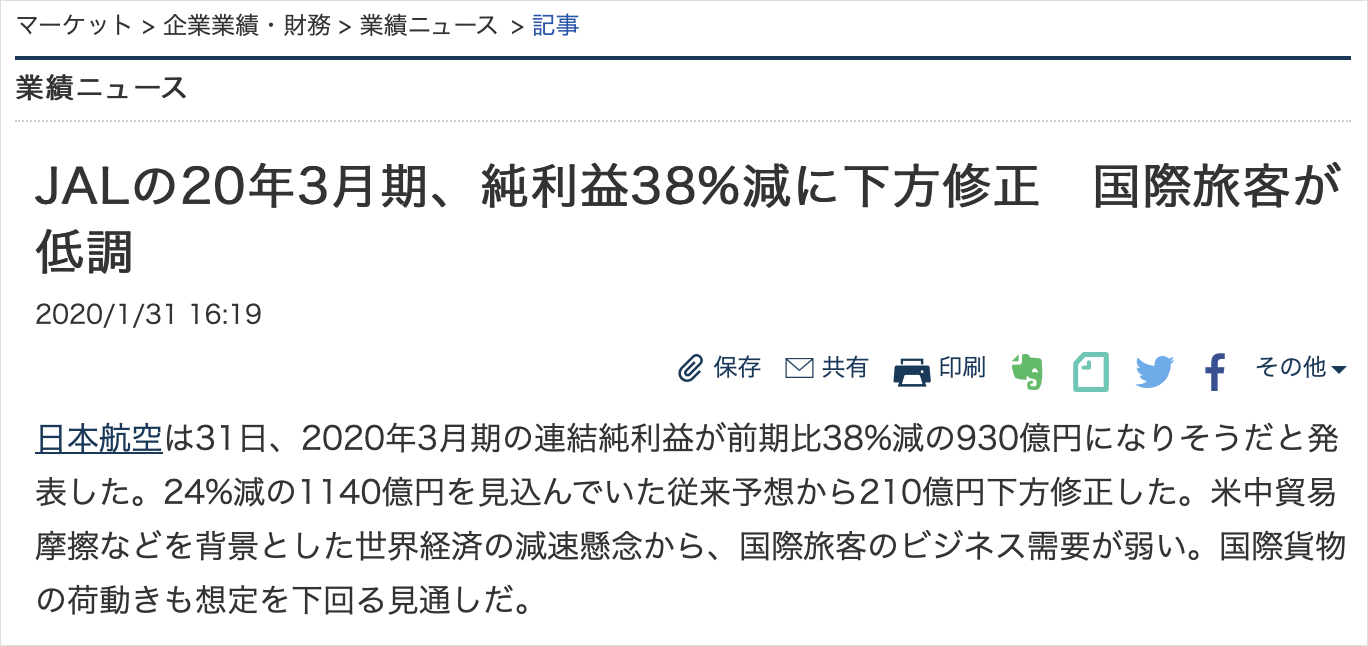

1/31の業績下降修正

今回、東京株式市場が「コロナショック第一波」を喰らったのは、1/27のこと。その直後にJALは下方修正の報道。しかもこの時点では「コロナの感染拡大の影響は織り込んでいない」とのこと。

- JALの20年3月期、純利益38%減に下方修正 国際旅客が低調:日本経済新聞

1/31といえば、ウイルス感染者はアメリカではたったの7人でどこ吹く風。日本でも14人と、まさかこうなるとは思ってもいなかった頃に出された下方修正です。

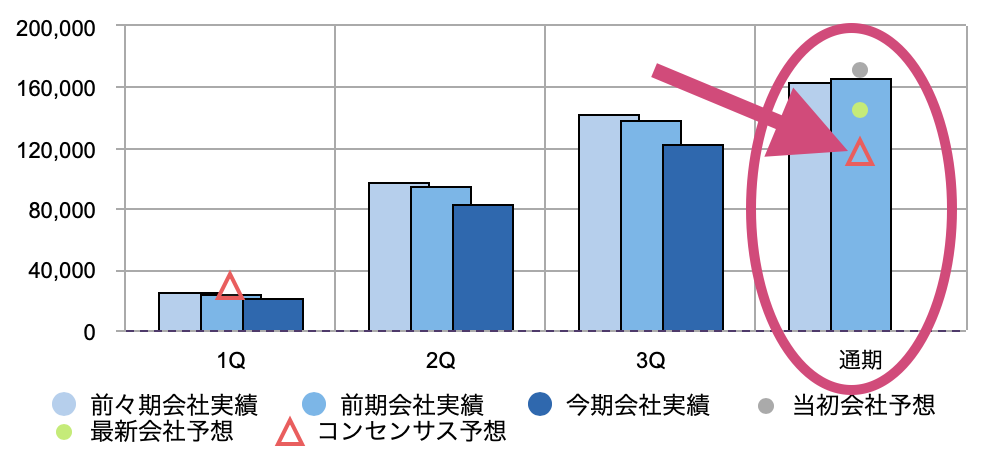

今月4/30に発表される経常利益のコンセンサス予想も前年比で30%ダウン。

今の株価、1,733円がこれのどこまでを織り込んでいるかですね。もちろんコンセンサスを下回った決算が出てしまうと、もう一段下げることになるでしょう。まさか1,500円が、あるのか。

現時点での運行状況

こちらは本日(4/5)の国内線、羽田ー新千歳便の状況。

16便中5便が欠航。羽田ー大阪、羽田ー福岡も似たような状態で、現在約3割強が欠航という形に。

また飛んだとしても、座席利用率も気になるところ。JALの場合、50%を切るとその便は赤字になることが多いという。

ちなみに今年1月時点での利用率は、国際線が78.9%(前年比-0.6%)、国内線が67.1%(前年比+2.2%)でした。

配当金と株主優待

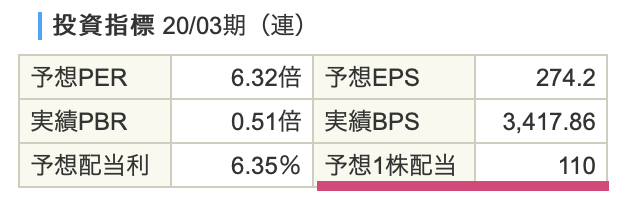

1株110円なので、最小単元の100株で11,000円(5,500円✕年2回)。

しかし株価が2,000円を割ってしまった今、その配当利回りはなんと6.35%とか驚異的な数字になってしまいました。

5%を超えると注意しておきたいのは「減配」。株価が下がって、その利回りが高くなればなるほど、そもそも配当金が減ってしまうリスクが大きくなります。いよいよここも怖くなってきたか。

しかし「配当性向(純利益から配当にまわす割合)」は40%と、ギリギリ余裕があるとも取れる数値(今はもっと跳ね上がっているはずだが)。JAL的には「35%を目安」としていますが、まださほど慌てるほどでもないかもしれません。

- [参考] JAL 決算説明会|第3四半期決算 IR資料より

50%引きになる株主優待券は、100株につき年1枚。

金券ショップなどでは概ね3,500円前後で取引されていることから、上の配当利回りと合わせると、年リターンは8.37%ということになる。もうびっくり仰天だ。

JALの財務状況

経営難ではありますが、剰余金が年々増え続けているところを見ると、良い経営をされていると感じます。

自己資本比率も60%弱と高く、今回の件で会社が吹っ飛ぶという心配は今のところなさそうです。

また、売上営業利益率の予想は【9.42%】。昨年の【11.84%】から約2.5%落ちましたが、こちらもひとまず危機的な状況ではありません。

しかしこの予想も、「こうなる前段階のもの」なんですけれども。

まとめ

確かに今回は特別な暴落ではありますが、空運は乱高下が大きい銘柄の一つだというのを実感しました。

2年前の4,500円が今や1,700円ですからね。

いくらなんでも62%ダウンは、長期で投資するにはちょっと敬遠したい気持ちになります。

ただもちろん、、、

どこぞの車屋みたいに、社長が逮捕されて再起不能になったわけではありません。

今変わっているのは「人の心理」であって「企業の価値」ではない、というのが一つ強みではありましょうか。

また、もう売る人は売った、という時期になりつつもあるでしょう。

という意味では、十分に下げたタイミング、覚悟を決めた株価を見極めてから買いに入るのはありかと思います。

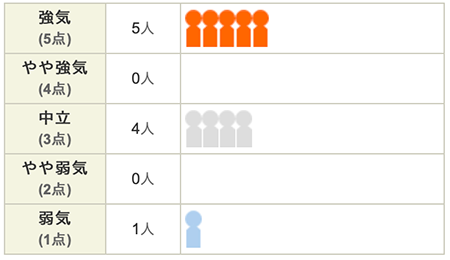

SBI証券のアナリスト評価では、10人中5人が強気(これ、全くあてになりませんけど(笑))。

でも少なくとも4/30の決算を見るまではちょっと、怖くて動けないかなというのが正直なところです。

JAL、本当はすごく欲しいんですが。

↓これ、感動もののとても良い本ですよ^^